銀行資源在城投債務(wù)置換����、利息償還等方面愈發(fā)重要�,相比于債券�,銀行借款顯得不那么“剛性”���,同時(shí)多數(shù)債券募集資金用途被限制在“借新還舊”的前提下,利息償還需要其他資金進(jìn)行騰挪,而非標(biāo)成本高����,壓降非標(biāo)成本及規(guī)模也是大勢所趨,兩相比較之下���,銀行資源顯得非常重要�����。因此我們結(jié)合城投最新披露的授信明細(xì)��,分析城投的銀行借款結(jié)構(gòu)�����。各大銀行一般都會(huì)在主要區(qū)域設(shè)立營業(yè)網(wǎng)點(diǎn)��,各營業(yè)網(wǎng)點(diǎn)展業(yè)一般以所處區(qū)域?yàn)橹?���,同時(shí)依據(jù) 2018 年 4 月頒布的《商業(yè)銀行大額風(fēng)險(xiǎn)暴露管理辦法》��,“商業(yè)銀行對非同業(yè)單一客戶的借款余額不得超過資本凈額的 10%�����,對非同業(yè)單一客戶的風(fēng)險(xiǎn)暴露不得超過一級資本凈額的 15%”,因此銀行營業(yè)網(wǎng)點(diǎn)多的區(qū)域����,城投能獲得的金融支持理論上會(huì)更大。結(jié)合各類銀行資產(chǎn)總額占銀行業(yè)金融機(jī)構(gòu)全部資產(chǎn)比重�、營業(yè)網(wǎng)點(diǎn)占銀行業(yè)金融機(jī)構(gòu)全部營業(yè)網(wǎng)點(diǎn)比重以及城投授信明細(xì)�����,政策性銀行資產(chǎn)總額與其在城投銀行借款中的比例���,城商行資產(chǎn)總額及營業(yè)網(wǎng)點(diǎn)規(guī)模大小與其在城投銀行借款比例有較為明顯的正比關(guān)系�,國有大型商業(yè)銀行及股份制商業(yè)銀行表現(xiàn)并不明顯���。但從單個(gè)省份視角出發(fā)�,比如四川�、江蘇,雖然股份制商業(yè)銀行資產(chǎn)總額及營業(yè)網(wǎng)點(diǎn)占比相對較小���,但其在城投銀行借款中的占比卻較大����。截至 2022 年 9 月 28 日,目前有存續(xù)債的城投合計(jì) 3,060 家�,其中披露了最新授信明細(xì)的城投共計(jì) 2,732 家。具體來看����,省級、地市級����、區(qū)縣級和國家級新區(qū)平臺分別有132 家、1,072 家���、1,470 家和 58 家�����;AAA�、AA+�����、AA 和 AA-平臺分別有 225 家����、715家�、1,555 家和 141 家����。省級層面,從銀行借款結(jié)構(gòu)看����,青海、黑龍江��、海南����、新疆對政策性銀行借款的依賴度超過 40%�;內(nèi)蒙古、河北�、天津、云南��、貴州�、四川國有大型商業(yè)銀行借款占比超過30%;寧夏����、山西����、廣東����、西藏、上海和陜西股份制商業(yè)銀行借款占比超過 40%�����;北京�、四川、遼寧�����、江蘇��、浙江�����、重慶和山東城農(nóng)商行借款占比超過 20%��。地級市層面,從銀行借款結(jié)構(gòu)看����,興安盟、商洛市����、日喀則市、長治市��、鄂州市���、和田地區(qū)和曲靖市等政策性銀行借款占比超過 80%�;汕尾市�����、中山市�、晉中市����、深圳市、盤錦市等國有大型商業(yè)銀行借款占比超過 50%��;海口市�、惠州市、陽江市���、煙臺市���、大慶市、西雙版納�、運(yùn)城市、銀川市和湛江市等股份制商業(yè)銀行借款占比超過 40%���;定西市��、葫蘆島市�����、臨汾市���、沈陽市、包頭市等城農(nóng)商行借款占比超過 50%�。以 2022 年 9 月 30 日為節(jié)點(diǎn),篩選出 2023 年前存續(xù)債到期規(guī)模 200 億元以上的地級市����,這 36 個(gè)地級市城投銀行借款主要以國有大型商業(yè)銀行和股份制商業(yè)銀行為主���,但諸如紹興、濰坊�、泰州、無錫��、杭州�����、徐州等江浙兩省地市城投銀行借款結(jié)構(gòu)中城商行占比較高��。各個(gè)地方的銀行借款結(jié)構(gòu)有所區(qū)別��,中西部地區(qū)城農(nóng)商行資源匱乏���,對政策性銀行的依賴度很高,而東部地區(qū)各類銀行資源均較為富足����。各類銀行對城投的金融支持作用也有所區(qū)別,城農(nóng)商行在城投出現(xiàn)風(fēng)險(xiǎn)����,需要增量資金時(shí)救助意味最濃�;國有大型商業(yè)銀行及股份制商業(yè)銀行在出現(xiàn)風(fēng)險(xiǎn)時(shí)也許不會(huì)有城農(nóng)商行一樣強(qiáng)的救助意向���,但對于存量的借款還是會(huì)被動(dòng)允許展期��,畢竟對于銀行而言�����,考核因素除去借款指標(biāo)外還有存款指標(biāo)�;政策性銀行借款整體而言期限更長���、更為穩(wěn)定�,基于此����,在剩余授信規(guī)模是否具備參考意義這個(gè)問題上,政策性銀行的剩余授信在整個(gè)銀行結(jié)構(gòu)中可能最具有參考意義���。風(fēng)險(xiǎn)提示:樣本城投銀行借款明細(xì)可能缺乏代表性���;城投口徑取自 WIND�����,可能存在判斷失誤的風(fēng)險(xiǎn)�。銀行借款資源在城投債務(wù)置換��、利息償還等方面愈發(fā)重要�����,相比于債券�,銀行借款顯得不那么“剛性”,同時(shí)多數(shù)債券募集資金用途被限制在“借新還舊”的前提下�,利息償還需要其他資金進(jìn)行騰挪,而非標(biāo)成本高��,壓降非標(biāo)成本及規(guī)模也是大勢所趨��,兩相比較之下�����,銀行資源顯得非常重要���。因此我們結(jié)合城投最新披露的授信明細(xì)�����,分析城投的銀行借款結(jié)構(gòu)��,以供投資者參考��。地區(qū)金融資源包括銀行、擔(dān)保公司����、證券公司、融資租賃公司��、AMC 以及上市公司等���。本文著重于銀行這個(gè)金融資源����。銀行作為地區(qū)金融資源最重要的組成部分�,其在銀行授信����、債務(wù)化解過程中的協(xié)商展期�、出現(xiàn)風(fēng)險(xiǎn)時(shí)提供增量資金等各個(gè)方面都發(fā)揮了重要作用。

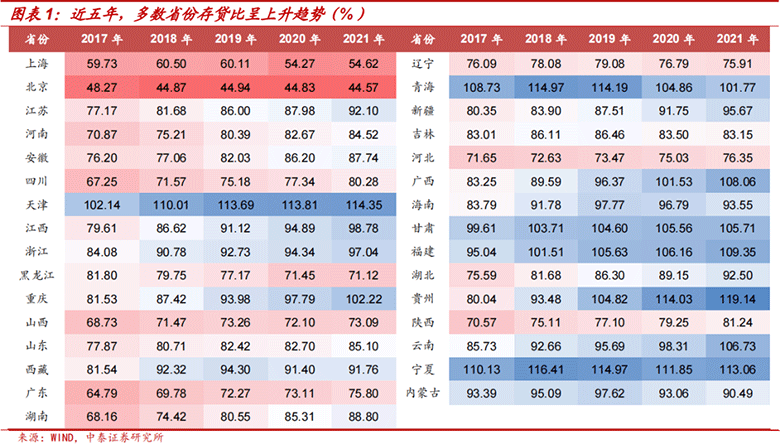

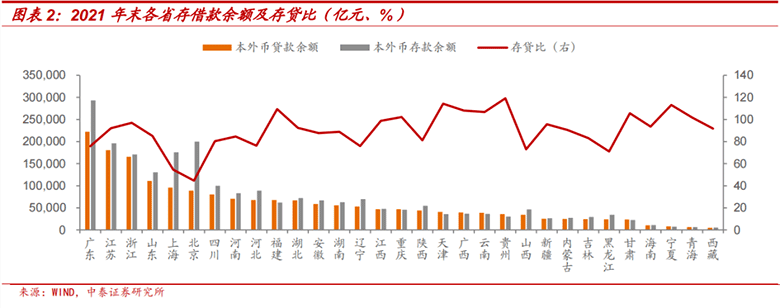

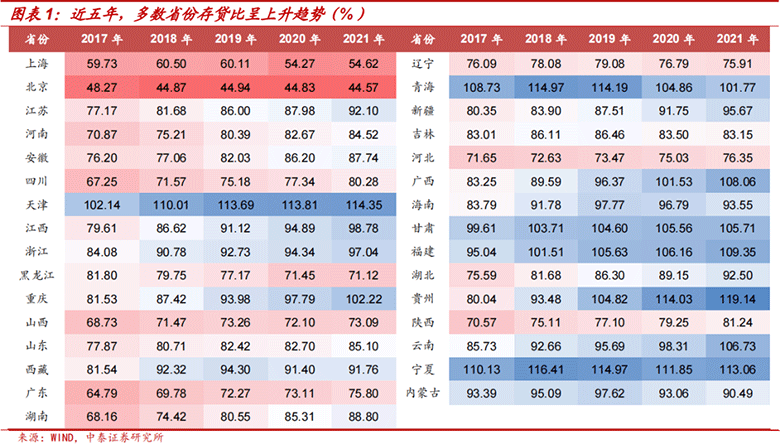

存貸比即銀行借款總額除以存款總額的比率��,一定程度上可以反映銀行對當(dāng)?shù)亟?jīng)濟(jì)發(fā)展的支持力度��,近五年���,多數(shù)省份存貸比呈上升趨勢�。2021年末�����,貴州�����、天津����、寧夏、福建等 9 個(gè)省份存貸比較高���,超過 100%�。

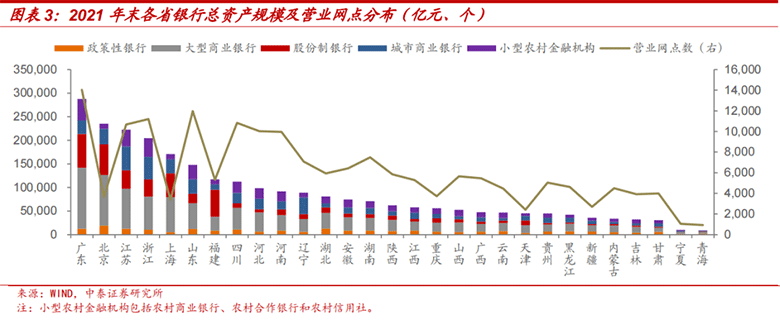

銀行主要包括政策性銀行與商業(yè)銀行,政策性銀行包括國家開發(fā)銀行��、中國進(jìn)出口銀行和中國農(nóng)業(yè)發(fā)展銀行��;商業(yè)銀行則可再細(xì)分為國有大型商業(yè)銀行(中國工商銀行�����、中國農(nóng)業(yè)銀行��、中國銀行�����、中國建設(shè)銀行���、中國交通銀行、郵儲(chǔ)銀行)����、股份制商業(yè)銀行、城市商業(yè)銀行(以下簡稱“城商行”)和農(nóng)村商業(yè)銀行(以下簡稱“農(nóng)商行”)等��。

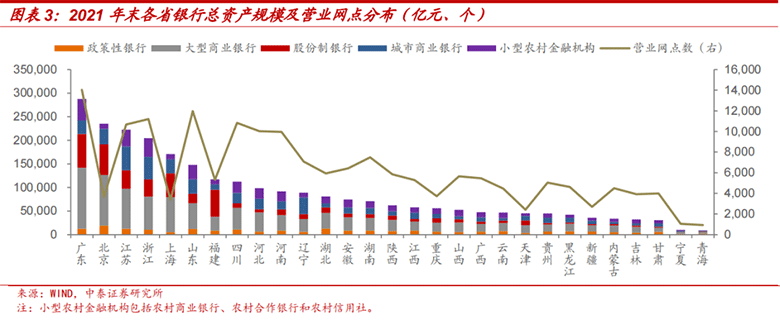

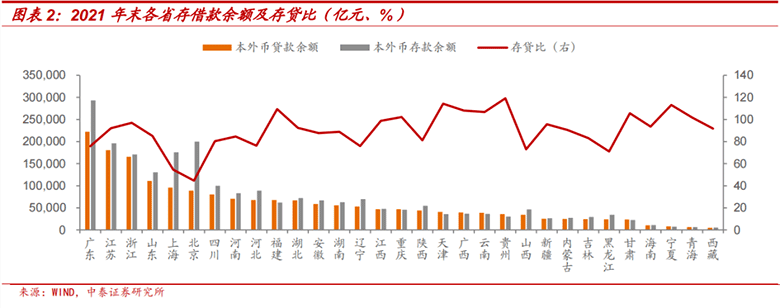

從各省資產(chǎn)總額及營業(yè)網(wǎng)點(diǎn)數(shù)來看,廣東�����、北京����、江蘇、浙江等地銀行總資產(chǎn)規(guī)模較大�,而諸如廣東、山東����、浙江、四川等地銀行網(wǎng)點(diǎn)數(shù)量也較多����。

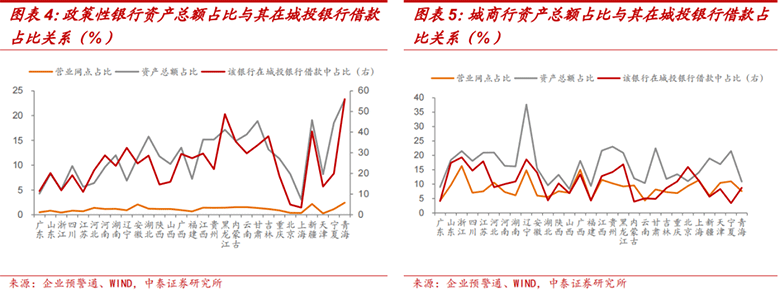

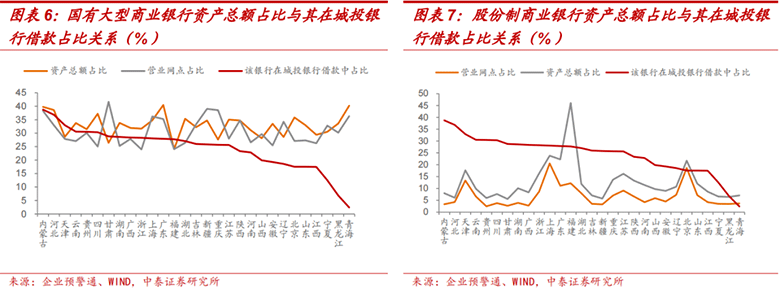

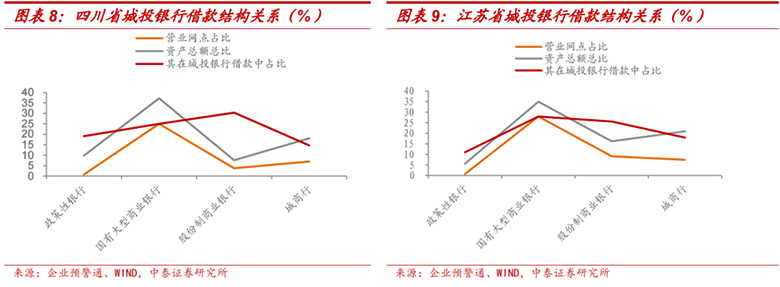

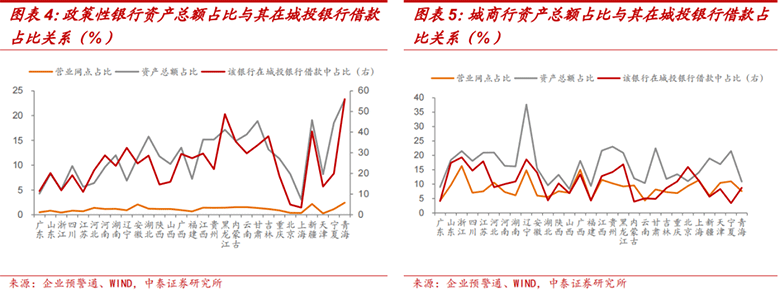

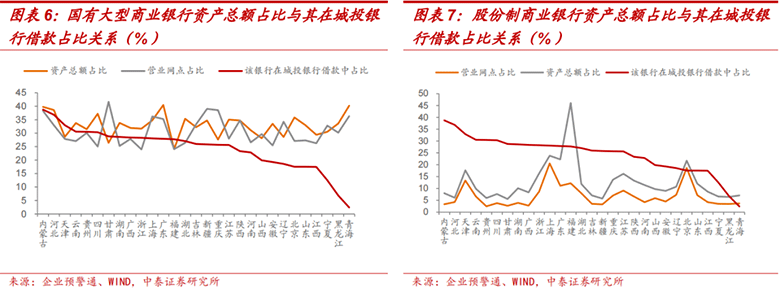

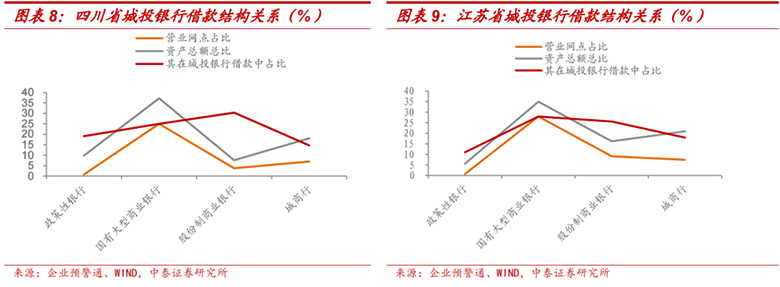

各大銀行一般都會(huì)在主要區(qū)域設(shè)立營業(yè)網(wǎng)點(diǎn),各營業(yè)網(wǎng)點(diǎn)展業(yè)一般以所處區(qū)域?yàn)橹?,同時(shí)依據(jù) 2018 年 4 月頒布的《商業(yè)銀行大額風(fēng)險(xiǎn)暴露管理辦法》,“商業(yè)銀行對非同業(yè)單一客戶的借款余額不得超過資本凈額的10%����,對非同業(yè)單一客戶的風(fēng)險(xiǎn)暴露不得超過一級資本凈額的 15%”,因此銀行營業(yè)網(wǎng)點(diǎn)多的區(qū)域��,城投能獲得的金融支持理論上會(huì)更大。結(jié)合各類銀行資產(chǎn)總額占銀行業(yè)金融機(jī)構(gòu)全部資產(chǎn)比重�����、營業(yè)網(wǎng)點(diǎn)占銀行業(yè)金融機(jī)構(gòu)全部營業(yè)網(wǎng)點(diǎn)比重以及城投授信明細(xì)��,政策性銀行資產(chǎn)總額與其在城投銀行借款中的比例�����,城商行資產(chǎn)總額及營業(yè)網(wǎng)點(diǎn)規(guī)模大小與其在城投銀行借款比例有較為明顯的正比關(guān)系�,國有大型商業(yè)銀行及股份制商業(yè)銀行表現(xiàn)并不明顯�。但從單個(gè)省份視角出發(fā),比如四川���、江蘇��,雖然股份制商業(yè)銀行資產(chǎn)總額及營業(yè)網(wǎng)點(diǎn)占比相對較小��,但其在城投銀行借款中的占比卻較大��。

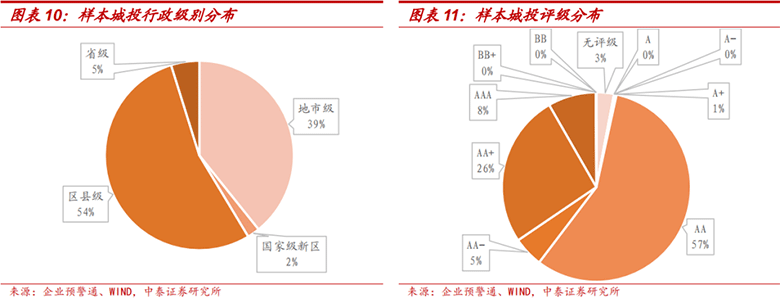

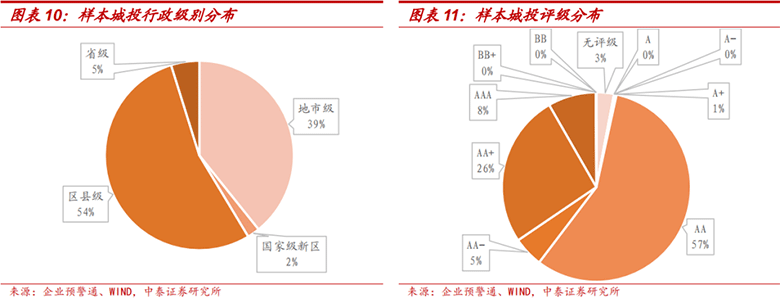

截至 2022 年 9 月 28 日�,目前有存續(xù)債的城投合計(jì) 3,060 家�,其中披露了最新授信明細(xì)[1]的城投共計(jì) 2,732 家。具體來看���,省級�����、地市級�、區(qū)縣級和國家級新區(qū)平臺分別有 132 家����、1,072 家、1,470 家和 58 家�;AAA、AA+���、AA 和 AA-平臺分別有 225 家�、715 家����、1,555 家和 141 家。

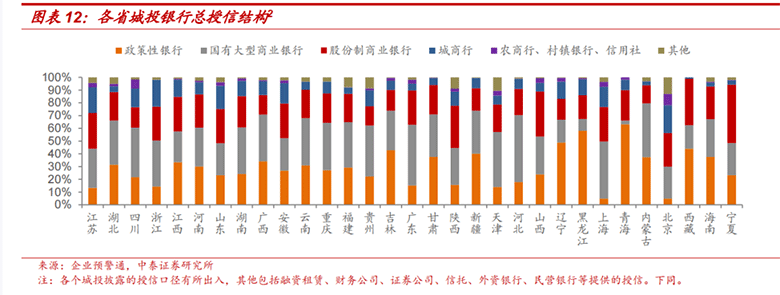

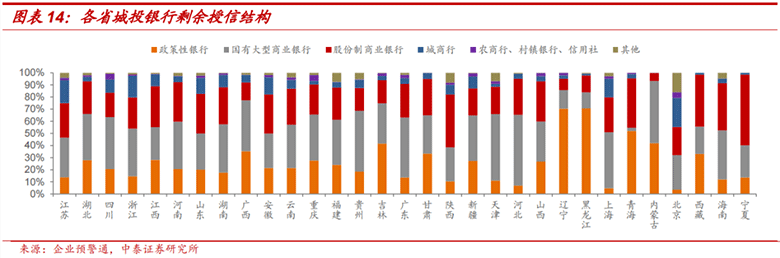

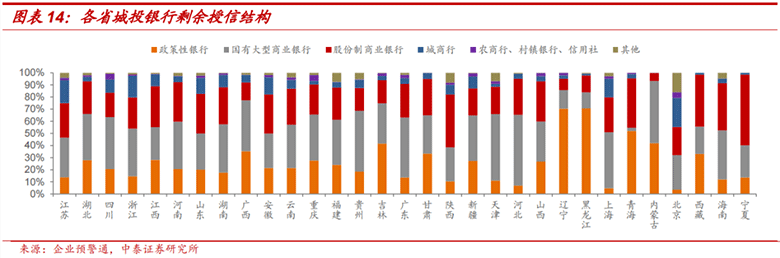

省級層面,從總授信來看��,青海���、黑龍江���、遼寧、西藏�、吉林和新疆政策性銀行總授信占比在 40%以上;河北��、廣東�、上海�����、天津����、內(nèi)蒙古和貴州國有大型商業(yè)銀行總授信占比在 40%以上;夏��、西藏����、陜西����、陜西股份制商業(yè)銀行總授信占比在 30%以上����;北京、江蘇��、四川�、浙江和山東城農(nóng)商行總授信占比在 30%以上。

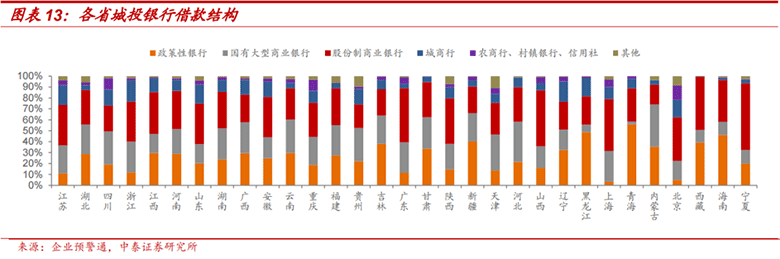

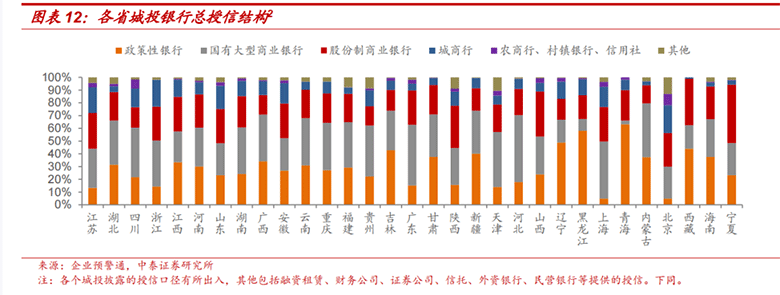

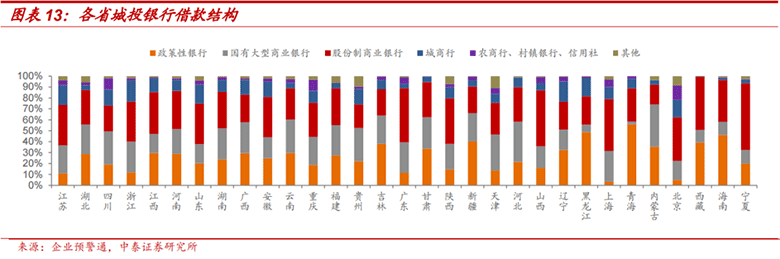

從借款結(jié)構(gòu)看���,青海����、黑龍江���、海南��、新疆對政策性銀行借款的依賴度超過 40%���;內(nèi)蒙古、河北、天津���、云南���、貴州、四川國有大型商業(yè)銀行借款占比超過 30%���;寧夏���、山西、廣東���、西藏�、上海和陜西股份制商業(yè)銀行借款占比超過 40%��;北京�、四川����、遼寧、江蘇��、浙江、重慶和山東城農(nóng)商行借款占比超過 20%����。

從剩余授信看,黑龍江���、遼寧�、青海�、內(nèi)蒙古、吉林政策性銀行剩余授信占比超過 40%�,其中黑龍江和遼寧占比分別為 70.64%和 70.38%;河北��、天津�����、內(nèi)蒙古��、貴州�����、廣東�����、上海、四川����、廣西、海南國有大型商業(yè)銀行剩余授信占比超過 40%�����,其中河北����、天津、內(nèi)蒙古和貴州占比分別為 58.43%��、54.97%�����、51.35%和 50.21%���;寧夏、陜西���、西藏和青海股份制商業(yè)銀行剩余授信占比超過 40%����;北京、江蘇�、浙江、上海�、安徽、四川和山東城農(nóng)商行剩余授信占比超過 15%���。地級市層面�,從總授信來看��,政策性銀行總授信占比較高的地市主要包括興安盟���、商洛市��、日喀則市�、和田地區(qū)���、長治市�、曲靖市等��,占比超過 80%;國有大型商業(yè)銀行總授信占比較高的地級市包括汕尾市�����、中山市����、晉中市、盤錦市和廣州市�,占比超過 50%;股份制商業(yè)銀行總授信占比較高的地級市包括??谑小y川市��、承德市���、大慶市���、邯鄲市等,占比超過 40%�����;城農(nóng)商行總授信占比較高的地級市包括定西市�����、臨汾市��、葫蘆島市����、沈陽市、廣安市和包頭市等����,占比超過 50%。

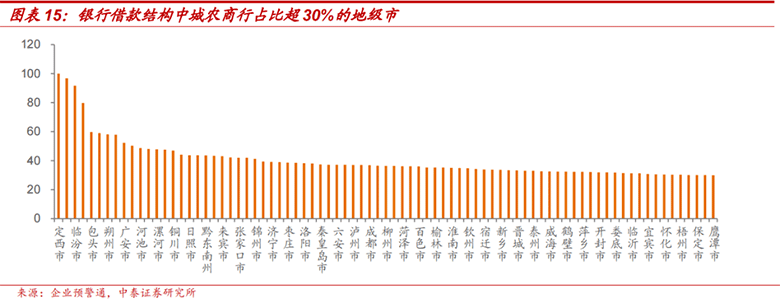

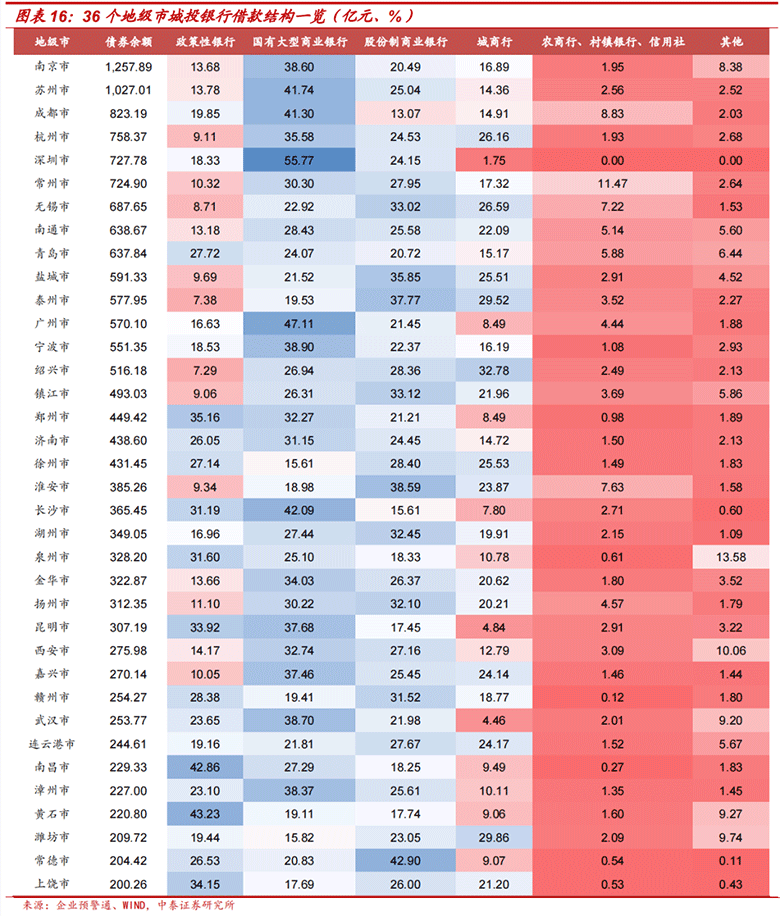

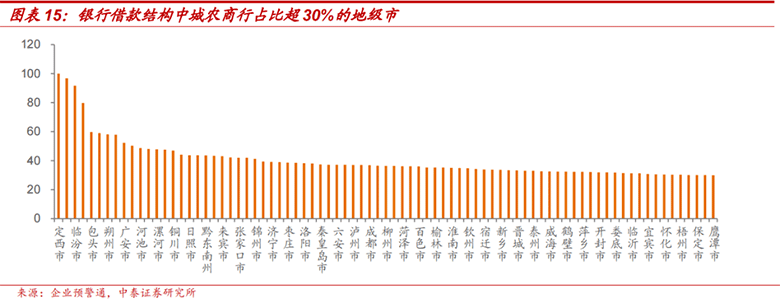

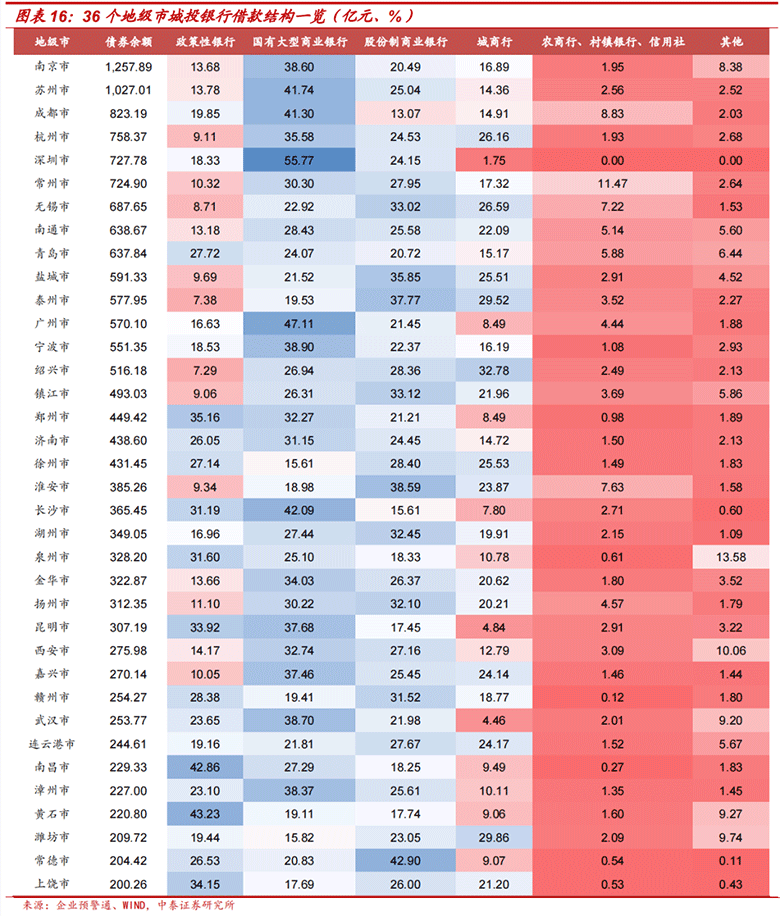

從銀行借款結(jié)構(gòu)看��,興安盟����、商洛市、日喀則市����、長治市、鄂州市�、和田地區(qū)和曲靖市等政策性銀行借款占比超過 80%;汕尾市��、中山市、晉中市�����、深圳市�、盤錦市等國有大型商業(yè)銀行借款占比超過 50%;?�?谑?���、惠州市、陽江市���、煙臺市�、大慶市����、西雙版納、運(yùn)城市�����、銀川市和湛江市等股份制商業(yè)銀行借款占比超過 40%;定西市����、葫蘆島市、臨汾市�����、沈陽市�、包頭市等城農(nóng)商行借款占比超過 50%�。以 2022 年 9 月 30 日為節(jié)點(diǎn),篩選出 2023 年前存續(xù)債到期規(guī)模 200 億元以上的地級市�,這 36 個(gè)地級市城投銀行借款主要以國有大型商業(yè)銀行和股份制商業(yè)銀行為主,但諸如紹興�、濰坊、泰州�����、無錫����、杭州、徐州等江浙兩省地市城投銀行借款結(jié)構(gòu)中城商行占比較高�����。

從剩余授信看,德宏州���、和田地區(qū)����、臨汾市���、齊齊哈爾市��、天水市���、興安盟等政策性銀行剩余授信占比較高;錦州市���、大理�、哈密市����、保定市、安陽市等國有大型商業(yè)銀行剩余授信占比超過 70%�;葫蘆島市、大慶市、承德市�����、榆林市�、海口市���、銀川市����、邯鄲市等股份制商業(yè)銀行剩余授信占比超過 60%���;定西市、綏化市���、沈陽市�����、廣安市�����、河池市�、廊坊市、防城港市等城農(nóng)商行剩余授信占比超過 60%����。

各個(gè)地方的銀行借款結(jié)構(gòu)有所區(qū)別,中西部地區(qū)城農(nóng)商行資源匱乏����,對政策性銀行的依賴度很高,而東部地區(qū)各類銀行資源均較為富足��。各類銀行對于城投的金融支持作用有所區(qū)別��,城農(nóng)商行在城投出現(xiàn)風(fēng)險(xiǎn)����,需要增量資金時(shí)救助意味最濃;國有大型商業(yè)銀行及股份制商業(yè)銀行在出現(xiàn)風(fēng)險(xiǎn)時(shí)也許不會(huì)有城農(nóng)商行一樣強(qiáng)的救助意向���,但對于存量的借款還是會(huì)被動(dòng)允許展期����,畢竟對于銀行而言�����,考核因素除去借款指標(biāo)外還有存款指標(biāo);政策性銀行借款整體而言期限更長�、更為穩(wěn)定,基于此�,在剩余授信規(guī)模是否具備參考意義這個(gè)問題上,政策性銀行的剩余授信在整個(gè)銀行結(jié)構(gòu)中可能最具有參考意義����。截至 2022 年 9 月 28 日����,目前有存續(xù)債的城投合計(jì) 3,060 家,其中披露了最新授信明細(xì)的城投共計(jì) 2,732 家�。其中省級���、地市級���、區(qū)縣級和國家級新區(qū)平臺分別有 132 家、1,072 家�����、1,470 家和 58 家;AAA��、AA+�����、AA 和 AA-平臺分別有 225 家�����、715 家�����、1,555 家和 141 家����。省級層面,從銀行借款結(jié)構(gòu)看����,青海、黑龍江�����、海南、新疆對政策性銀行借款的依賴度超過 40%���;內(nèi)蒙古����、河北����、天津、云南��、貴州��、四川國有大型商業(yè)銀行借款占比超過 30%���;寧夏�、山西��、廣東���、西藏、上海和陜西股份制商業(yè)銀行借款占比超過 40%��;北京、四川�����、遼寧��、江蘇���、浙江����、重慶和山東城農(nóng)商行借款占比超過 20%�����。

地級市層面�,從銀行借款結(jié)構(gòu)看,興安盟���、商洛市����、日喀則市�、長治市����、鄂州市����、和田地區(qū)和曲靖市等政策性銀行借款占比超過 80%;汕尾市�、中山市、晉中市���、深圳市�、盤錦市等國有大型商業(yè)銀行借款占比超過50%�;海口市���、惠州市����、陽江市���、煙臺市、大慶市��、西雙版納、運(yùn)城市����、銀川市和湛江市等股份制商業(yè)銀行借款占比超過 40%;定西市����、葫蘆島市、臨汾市��、沈陽市�、包頭市等城農(nóng)商行借款占比超過 50%。

以 2022 年 9 月 30 日為節(jié)點(diǎn)���,篩選出 2023 年前存續(xù)債到期規(guī)模 200 億元以上的地級市�����,這 36 個(gè)地級市城投銀行借款主要以國有大型商業(yè)銀行和股份制商業(yè)銀行為主��,但諸如紹興�、濰坊�、泰州、無錫、杭州���、徐州等江浙兩省地市城投銀行借款結(jié)構(gòu)中城商行占比較高���。[1] 指 2020 年 12 月 31 日以來的授信。

[2] 政策性銀行授信占比計(jì)算方式和報(bào)告《哪些城投有國開行貸款——政府債務(wù)與城投債務(wù)研究之四》(20220926)有所區(qū)別�����,導(dǎo)致最后比例有些許出入����。本篇報(bào)告的政策性銀行授信占比以政策性銀行授信總額/該省市銀行總授信計(jì)算;而《哪些城投有國開行貸款——政府債務(wù)與城投債務(wù)研究之四》(20220926)的政策性銀行授信占比以樣本城投政策性銀行授信占比平均數(shù)計(jì)算��。